公司新闻

-

-

A股扫描:A股Q2业绩吹逆风哪些行业攻守皆宜?

2019-09-06

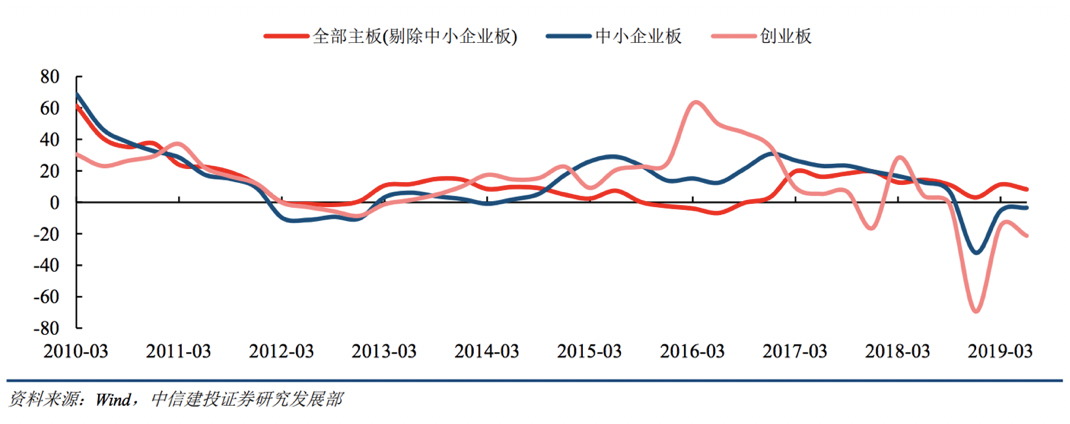

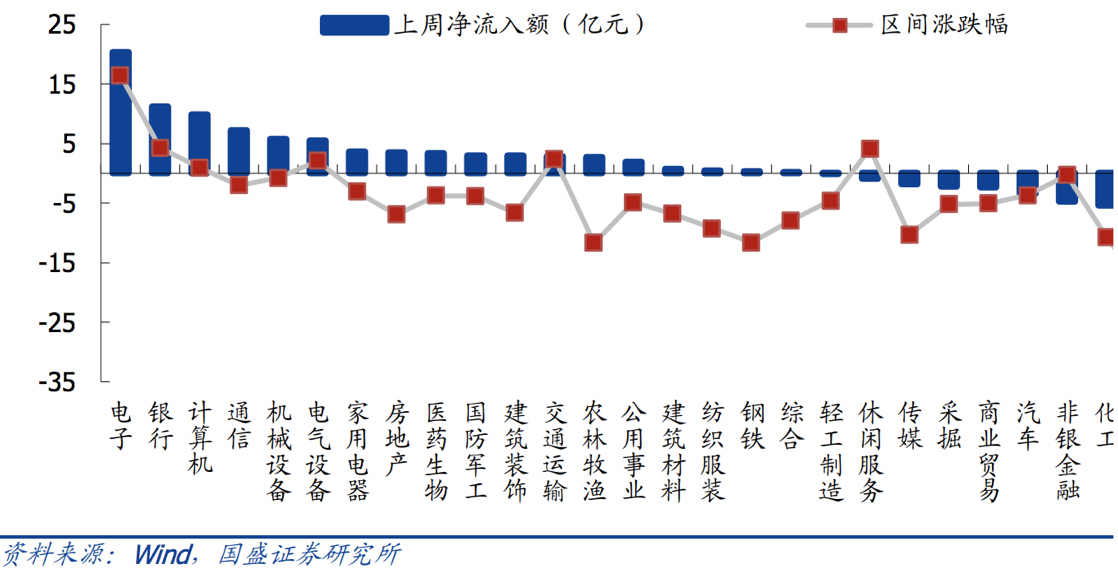

8月31日, 2019年上市公司中报已经披露完毕, A股的整体业绩表现如何, 是投资人关注的议题。从数字可以看出来,整体而言,第2季对于A股而言是辛苦的一段期间,A股的净利成长力道衰退了, 以板块来区分的话,主板和创业板盈利仍在走低, 中小板盈利则有回稳迹象。据统计,A股、A股 (非金融) 两者今年第2季净利增速分别为 6.5%、-2.6%,比今年第1季的 9.4%、1.4%, 分别下滑了2.8个百分点和 4个百分点。主板及主板 (非金融) 今年第2季累计净利增速则分别为8.3% 和-0.6%, 给第1季下滑了 3.1个百分点和5.4个百分点,而且后者的净利增速是由负转正。创业板净利增速-21.3%, 也不如第1季的-14.8%, 中小板净利增速分别为-3.5%, 虽然还是负值, 但比今年第1季提升1.8个百分点。各板块业绩增速变化虽然主板的净利润增速下滑, 但值得一提的是, 沪深300和上证50指数的净利仍相对稳健。今年第2季主板及主板 (非金融) 净利增速比第1季回落, 但沪深300和上证50指数的净利增速分别为10.8% 和 11.3%, 与第1季水平差不多。从行业别来看, 今年

查看详情>>

-

-

富时罗素指数再调高权重 A股的秋季行情来了吗?

2019-08-30

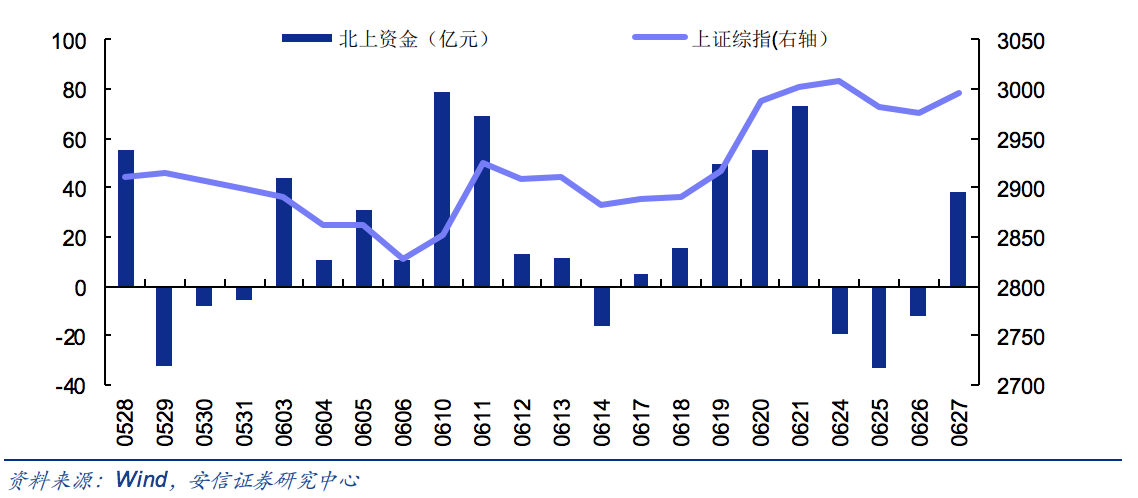

8月24日,富时罗素公布其指数的9月季度调整结果,中国A股的纳入因子由5%提升至15%,这次调整结果将在9月23日开盘前正式生效,届时A股占富时罗素指数比例将达0.34%,加上6月纳入的部份,约带来共72亿美元增量资金。富时罗素指数带给A股的增量资金与权重变化时间 2019/6/21 2019/9/23 2020/3 增量资金 24亿美元 48亿美元 48亿美元 权重 富时新兴市场指数 1.11% 3.34% 5.57% 富时环球指数 0.11% 0.34% 0.57% 资料来源:Wind 9月份,A股纳入富时罗素指数,共新增87档个股,其中大盘股14档、中盘股15档、小盘股50档、微小盘股8档。大盘股中,新增了美的集团、大族激光,以及非银金融的长城证券、天风证券等。 近年来,A股持续对外开放,国际化进程大跃进,自A股纳入MSCI指数揭开序幕后,A股又被纳入两大国际指数:富时罗素指数与标普道琼指数 富时罗素指数将分三阶段完成A股的25%比例纳入,今年6月已完成第一步,后续将分别在今年9月和明年3月完成第二步和第三步纳入。也因为9月将届,富时罗素指数提高A股指数权重在即,A股似乎无畏

查看详情>>

-

-

美债收益率倒挂的蝴蝶效应下 投资人该怎么做

2019-08-22

8月14日,美国国债2年期和10年期又一次出现倒挂。由于美债收益率倒挂一向被视为经济衰退的前兆,投资人信心大受打击,于是美股大跌,全球股市也跟着遭殃。为何美债倒挂,会让投资者抛售风险性资产?若市场上对未来经济前景不乐观时,风险偏好会降低,投资人更乐于持有长期性的避险资产,市场对长期债券的需求增加,推高长期债券的价格,压低其收益率,当长期债券收益率低于短期债券时,就是所谓的曲线倒挂。从1988年至今,美债曾经三次出现过2年期与10年期倒挂的情况,分别是1988年12月到1990年6月、1998年6月到2000年12月、2005年12月到2007年6月。在这三次后的较短时期内,美国 GDP成长速度确实都趋缓。这次2年期和10年期美债再度倒挂,确实也很能呼应近期投资人对美国经济成长的预期转趋保守的疑虑。但换个角度来想想,美国经济的衰退预期,并非近期才发生的事,自2017年之后,类似的讨论就没有间断过。再者,回顾历史的话,即使美债收益率倒挂视为经济衰退的先行指标,但经济衰退的延后期限不尽相同,大概都是1到2年间,美国GDP增速才会降低至负值。以1988到1990年、1998到2000年和200

查看详情>>

-

-

纳入MSCI比例提高,A股下半年底部有撑

2019-08-14

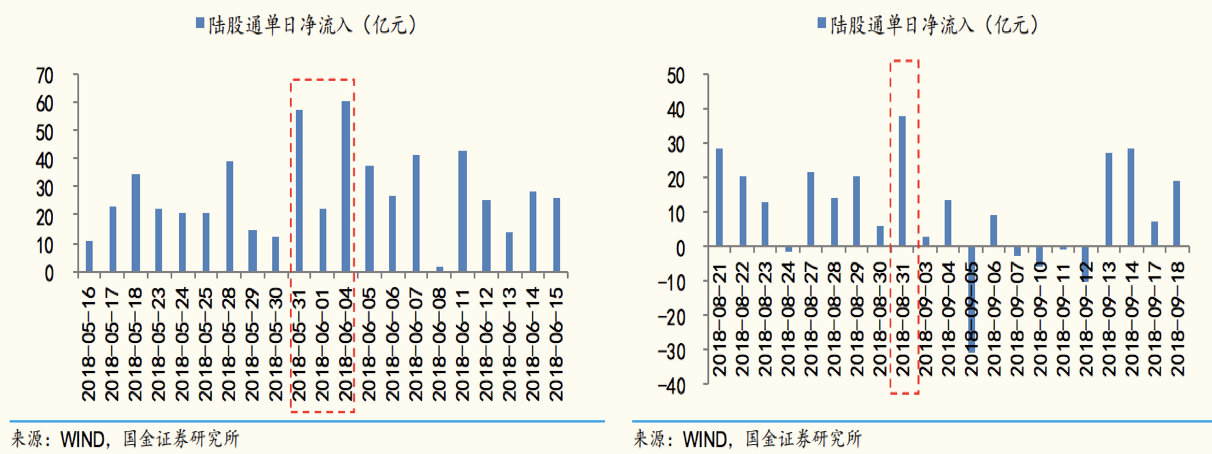

8月7日,MSCI公布最新季度指数调整结果,中国A股纳入权重从10%提升至15%,8月27日收盘后开始执行。成分股变动方面,这次剔除了首创股份、浙能电力、雅戈尔、ST康美4档股票,新增了8档股票(如下表)。调整后中国A股成分股合计268档,占MSCI中国指数、MSCI新兴市场指数的比重分别达到7.79%、2.46%。8月MSCI扩容新增成分股单位:亿元人民币资料来源:Wind至于台股,这次在MSCI全球新兴市场指数的权重由10.98%下调至10.71%,在MSCI亚洲(不含日本指数)权重则由12.88%降至12.71%,在MSCI全球市场指数则维持1.28%。成份股方面,这次台股没有新增删除成份股,但有14档成份股被调整权重,权重调升最多的成份股为臻鼎-KY,调升后权重为0.32%,权重调降最多的为联电,调降后权重为0.85%。根据估算,资金将流出台股11亿美元(约新台币345亿元),其实不至于造成太巨大的影响,随着A股比重将逐渐提高,台股比重下滑,是在预期内的事情,市场也会慢慢消化,在正常的长线趋势下,不至于酿成太剧烈的变动。不过,A股纳入权重从10%提高到15%后,被动资金估计增加

查看详情>>

-

-

全球吹起降息风 股市投资人如何提高胜率?

2019-08-08

今年以来,不论是新兴国家或成熟国家,纷纷吹起「降息风」,光是在7月18日,南韩、印尼、南非三国便齐声降息。7月31日,美联储也如市场预期,祭出金融海啸以来首度降息,降了1码,接着巴西也将隔夜利率降2码。今年5月以来降息国家 日期 国家 降息动作 附注 5/7 马来西亚 将OPR(隔夜政策利率)下调1码至3% 今年东南亚第一个降息的国家 5/8 纽西兰 把基准利率降至1.5% 第一个降息的成熟国家 5/9 菲律宾 将基准利率下调1码至4.5% 自2012年10 月以来首次降息 6/4 澳洲 降息1码 2016年8月以来首次降息,基准利率达历史最低 6/6 印度 降息1码至5.75% 今年第三次降息 6/14 俄罗斯 降息1码至7.5% 去年3月以来首次降息 7/18 南韩 宣布将基准利率下调1码至1.5% 近三年来首次降息 印尼 将7天期逆回购利率从6%下调至5.75% 近两年来首次下调基准利率 南非 将主要政策利率从6.75%下调至6.5% 今年3月以来首度降息 7/31 美国 下调基准利率1码,由2.25%~2.5%降至2%~2.25% 金融海啸以来首度降息 8/1 巴西 将隔夜

查看详情>>

-

-

「中国纳斯达克」开市 蜜月行情有多久?

2019-08-01

被市场比喻为「中国纳斯达克」的科创板,正式鸣锣开市满一周了,也是近日A股投资人的热门话题之一,科创板开跑以来,对A股整体流动性影响有限,但仍适度地反映了科技创新公司的活力,以及A股渐趋理性、正常化的发展方向。科创板企业定位于高科技、战略新兴产业,高端通讯产业(包括大数据、互联网、云计算、AI)为大宗(见下图),以及生药、环保节能等。这类科创企业,具有研发周期长、风险大、投入资金高等特点,发展潜力虽高,但风险也相对大,科创板为了提供这些企业直接融资支撑,降低上市的门槛,并采用注册制、市场化定价等方式,打破23倍市盈率之限制,上市前5日也不设涨跌幅,对于A股而言,是很大的突破。据统计,科创板开市第一周,尽管没有涨跌停板,但走势平稳,震荡幅度也越来越小,当周25档科创股平均上涨140%,成交金额近人民币1430亿元人民币,占A股总成交额7.6%。另外,科创板开板首日,平均换手率78%,但之后就逐日降低,周五(7月26日)已降至32%,日均换手率约46%。以表现突出的个股而言,安集科技第一周上涨349.73%,成为涨幅最大的个股。第二周开始,科创板股票有20%涨跌幅限制,第一天(7月29日)科

查看详情>>